人生100年とはいえ、50代になると一気に体力や健康面が気になる人が増えてきます。

また、40代までは遠い未来の話だと思っていた老後のことが、50代になった途端、他人ごとではなくなります。

とくに一人暮らしの女性の場合、老後の生活費をどのように準備すればよいのか考える機会が増えてくるのではないでしょうか。

一人暮らしである理由は、「家族や子どもがいない」「子どもがいても遠方に住んでいる」など、いろいろな事情があります。

このような事情を不安にさせる根本的な原因は、金銭的なことが大半です。

人は、見えないところへ突き進むことに対して恐怖を感じます。

そのため、根本的な原因を軽減させるためには、見て見ぬふりをせずに自ずと向き合うことが大事です。

ここでは、「老後にかかる生活費」について紹介しながら、「今からできる対策」を解説します。

老後一人で暮らすために必要な生活費

女性が老後、一人暮らしを送るために必要な生活費について、「最低限の生活費」と「ゆたかな生活を送るための費用」の2つ、それぞれついて説明します。

一人暮らしで最低限必要になる老後生活費

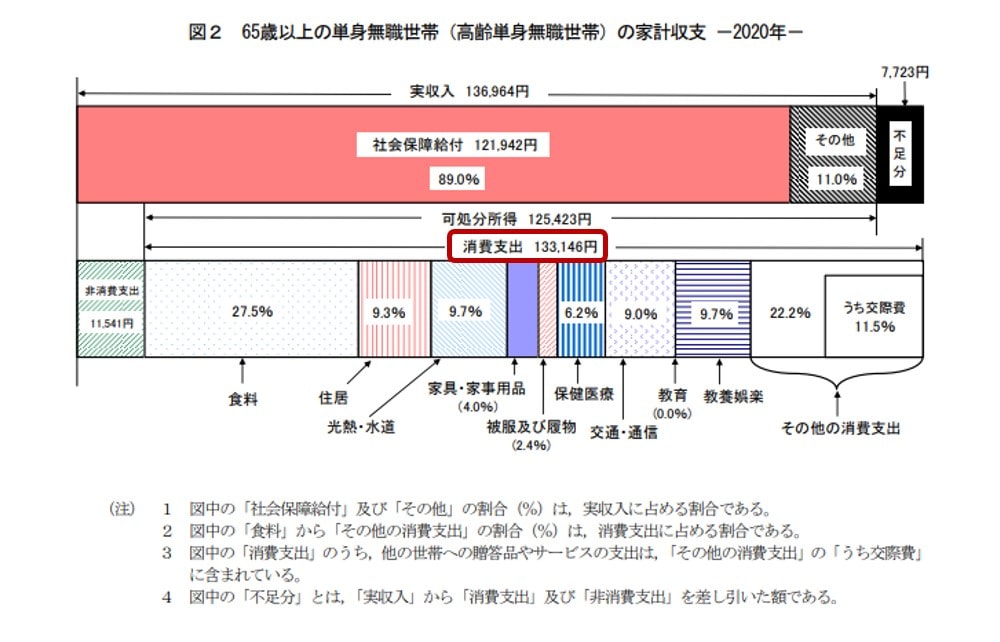

総務省統計局の調査によると、高齢単身無職世帯(65歳以上の単身無職世帯)の月の消費支出は13万3,146円と公表されています。

出典:総務省統計局

内訳は、以下のとおりです。

-

- 食料(27.5%)

- 住居(9.3%)

- 光熱・水道(9.7%)

- 家具・家事用品(4.0%)

- 被服及び履物(2.4%)

- 保健医療(6.2%)

- 交通・通信(9.0%)

- 教育(0.0%)

- 教養娯楽(9.7%)

- その他の消費支出(22.2%)うち交際費(11.5%)

(参照:総務省・家計調査報告[家計収支編]2020年(令和2年)平均結果の概要)

この調査でわかるのは、食料(27.5%)が大きく割合を占めていることです。

食料は、月々にかかる食費のことで、月の消費支出13万3,146円から計算すると3万6,615円になります。

自炊生活が中心の金額であることが予想できます。

自炊以外にも、外食やフードデリバリーサービスを利用したい人は、さらに支出の見込みが必要です。

上述のデータを見ると、最低限の生活費で余裕のある暮らしをすることは困難であることがうかがえます。

ゆたかな老後を送るための費用

ゆたかな老後生活を考えている人は、シニアライフを満喫させるためのプランを持ちましょう。

シニアライフを満喫させるためのプランとは、余暇を楽しむための旅行や習い事、趣味などです。

たとえば、下記のような事例が挙げられます。

- 手芸

- ピアノ

- ゴルフ

- テニス

- 英会話

- 生け花

- 料理教室

- ボランティア

- ガーデニング

- 国内・海外旅行

- 農業・家庭菜園

- 映画・音楽・舞台鑑賞

- 美術館・博物館めぐり

- 習い事・カルチャースクール

やりたいことをリストアップして、旅行や習い事、趣味などに必要になる費用を見積もっておきましょう。

『やりたいことリスト』には、達成日や必要資金なども記述しておきましょう。前もって準備ができると、安心です。

なかには、現役時代は忙しくできなかったことをあらためて始める人もいます。

たとえば、農業や家庭菜園です。

このような趣味であれば、食費の節約効果にもつながり、同時に体力や健康維持にもつながるため、非常に健康的です。

一方で、万が一の場合に備えておくことも大切です。

たとえば、病気 や介護が必要になった場合、経済的な余裕があれば、医療機関や介護施設を選択することも可能になります。

介護施設の場合は、有料老人ホーム、高齢者向け住宅、ケアハウスなど施設形態は多岐にわたり、それぞれに入居条件があります。

入居金や利用料金も施設ごとに異なるため、いざというときに不安が軽減されるよう、あらかじめリサーチをしておくことが大事です。

資金に余裕があることで、入居条件の選択肢が増えます。

介護分野をめぐる状況については、下記資料に詳しく書かれています。

ぜひ参考にしてください。

(参照:厚生労働省(社保審-介護給付費分科会)・介護分野をめぐる状況について)

独身女性が送る老後生活の実態

実際に、高齢の独身女性はどのような生活を送っているか、実態を把握していきます。

高齢期における3大問題とは

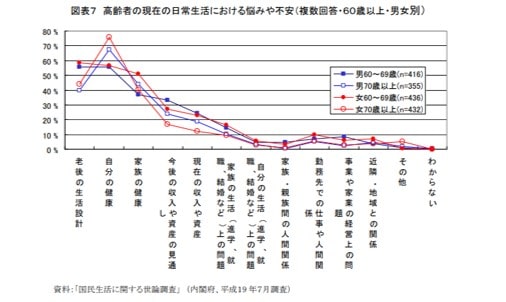

高齢期の生活に関する意識として、老後の生活設計・自分の健康・家族の健康が悩み、不安の種として挙げられます。

(参照:内閣府男女共同参画局・男女別に見た高齢者の自立をめぐる現状)

下記は、平成19年度の資料となりますが、男女共同参画局調べによるものです。[令和3年(2021年)現在]

出典:内閣府男女共同参画局

とくに一人暮らしの女性が危惧すべきは、「老後の生活設計」を含む、経済に関する問題です。

また、こちらも少し古いデータにはなりますが、65歳以上の高齢男性の世帯では38.3%、対して高齢一人暮らしの女性の世帯では、相対的貧困率が、52.3%にのぼることが明らかになっています。

さらに、生活保護を受けている高齢女性の中では、女性単身世帯が7割以上を占めています。

独身女性は高齢期になるほど、厳しい状況に立たされる傾向にあることがわかります。

寿命が長いことで生じる日常生活の不具合

経済的な問題だけではありません。

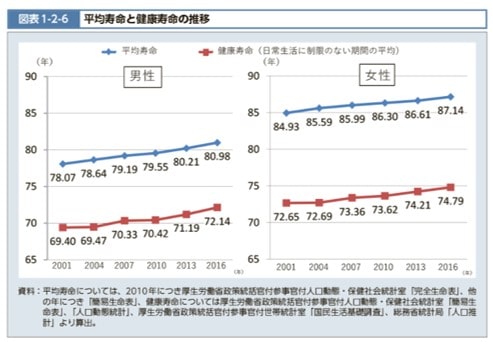

出典:厚生労働省

健康寿命は女性が74.21歳で、男性が72.14歳に対して、平均寿命は女性87.45歳となっており、男性の81.41歳よりも約6年長命です。

(参照:厚生労働省・図表1-2-6 平均寿命と健康寿命の推移)

健康寿命とは、日常生活が制限されることなく生活できる期間のことです。

つまり、女性の方が、要介護状態である期間が長くなることを意味しています。

老化による身体の衰え、疾患、認知症によって、引き起こされる問題があります。

たとえば、転倒・転落によるケガ、立ち座りの動作・歩行の不具合などです。

買い物や調理、家事が困難になる場合もあります。

一人暮らしが不安な場合は、介護・医療サービスを利用することになります。

このようなサービスを受けるため、そして経済的な貧困を避けるためには、現役時代における資産づくりが重要です。

計画的な資産形成が欠かせません。

老後は労働収入が無くなります。そのため、年金のような「働かずに入ってくる収入」について学びながら計画的な資産形成を行い、老後に向けての準備が必要です。

ゆとりある老後を迎えるための資産形成術

ここでは、ゆとりある老後を迎えるための資産形成術について、50代からでも始められる方法を具体的に解説します。

老後負担になりそうな支出を見直す

生活面での心配を減らすためには、今から対策をしておく必要があります。

まずは、毎月のうち大きな割合を占める支出が、どのように削減できるか考えましょう。

住居費を例に挙げます。

老後において賃貸か持ち家、どちらが有利になるのか気になるところです。

賃貸に住むメリットは、ライフスタイルに応じて住み替えができます。

税金やリフォーム費用がかかりません。

一方で、毎月の家賃が発生します。収入が低くなれば、負担となるでしょう。

最低限の生活費に加えて、家賃分の資金を用意しなければなりません。

持ち家を持つメリットは、ローンを完済すれば支払いは発生しないところです(税金や管理費を除く)。

好きな間取りで、安心感を得られます。

持ち家を売却して、資産を確保しながら、そのまま住み続けられるリースバックという方法も人気を集めています。

しかし、引越しや住み替えが難しいというデメリットがあります。

また、家賃はなくても、固定資産税やリフォーム費用が発生します。

近年では、現役時代までは都心の賃貸マンションに居住して、定年退職以降は地方の古民家を購入して、移住する人も多くいます。

都会に比べると物価が安く、生活費を抑えられるのが魅力的です。

このように、メリットとデメリットを比較しながら、賃貸と持ち家のどちらが費用を抑えられるのか算出してみましょう。

ひとりで考えるのが難しいときは専門家に頼る

資産形成とは、資産がない状態で一から資産を構築していくことです。

初心者が資産形成に成功するのは、簡単ではありません。

相談者がいた方が、目標を達成しやすくなるでしょう。

相談者は友人や知人、親族ではなく、金融の専門家である必要があります。

では、専門家からどのようなアドバイスを受けられるのか、3つのポイントを見ていきましょう。

1.お金を貯める仕組みをアドバイス

銀行とは別の財布をひとつずつ増やしていきながら、お金を貯める仕組みをつくっていきましょう。

とはいえ、目的や期間によって、どのように貯めることが効率的であるかアドバイスが必要です。

また、お金を増やすためには、銀行以外の資産を洗い出す必要があります。

専門家からのアドバイスをもらうことで、的確に進めることができます。

2.保険の見直しアドバイス

保険の加入に関しては、何のために加入したかを自分自身が把握していることが重要です。

まわりの人からすすめらて保険に加入している人は、注意しなければなりません。

本来は、保険の加入内容について自分自身で「判断する」必要があります。

専門家の意見を聞きながら、最終的には自分が判断する力を養っておきましょう。

3.資産運用に関するアドバイス

金融の専門家ならではの、資産運用に関するアドバイスがもらえます。

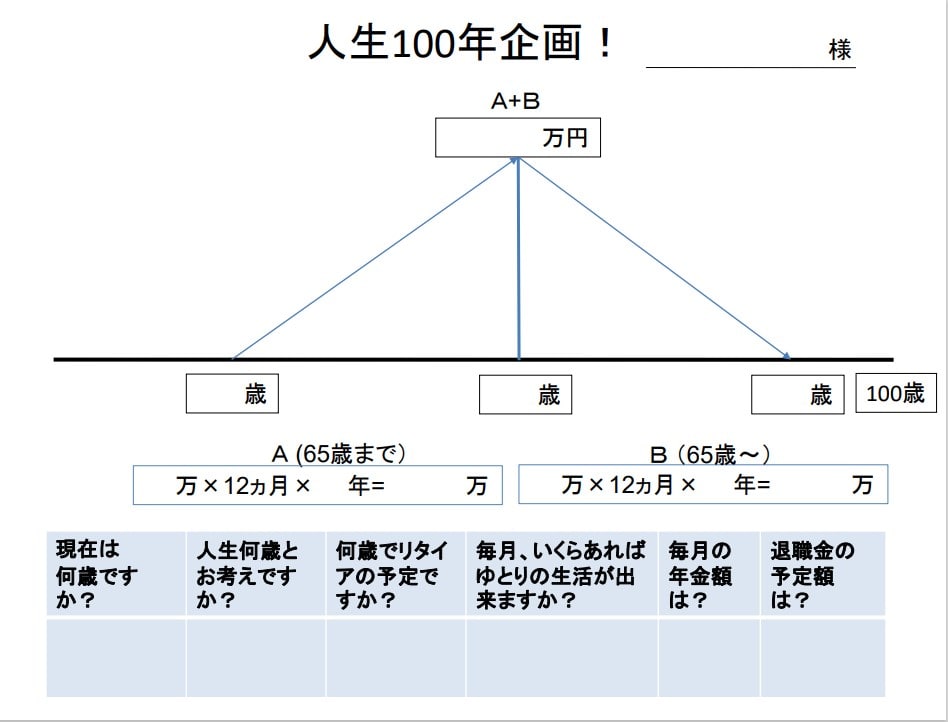

女性の生き方をサポートする『未来のミカタ・ライフプランアカデミー』では、『人生100年企画ワーク』をもとにライフプランや資産運用に関するアドバイスを行っています。

人生100年企画ワークを行うメリットは、老後に必要な生活費がわかり、足りない場合はどう行動すればよいかが明確になることです。

ワークでは、下記の内容をヒアリングして、必要な生活費と貯金額を算出します。

- 現在の年齢・人生何歳と考えているか

- リタイア予定の年齢

- 毎月いくらあればゆとりある生活ができか

- 毎月の年金金額

- 退職金の予定額

『人生100年企画ワーク』を行うことで、老後の生活に必要な金額がわかります。

専門家から金融の知識を学びながら、本当にゆたかな老後の人生を計画したい人に適しています。

事前にご予約いただければ、担当者が対応いたしますので、お気軽にお問い合わせください。

【ライフプランアカデミー・未来のミカタ】お問い合わせフォーム

ゆとりは、自分の身を守るために持つ

老後、女性が一人暮らしをするには、13万9,739円が最低限の生活費としてかかります。

ゆとりある生活には、さらに予算が必要です。

健康や身体、経済における問題が、老後には発生しやすくなります。

贅沢な暮らしをするためだけでなく、自分の身を守るためにもゆとりを持っておくことが大事です。

老後の一人暮らしの準備は、計画を立てて実行することです。

計画を立てて実行するには、50代の今がチャンスです!

専門家と相談しながら、資産形成を成功させていきましょう。

セミナー&講座説明会のご案内

資産形成について学べる『ライフプランアカデミー・未来のミカタ』では、現在セミナーを開催しています。

資産形成だけではなく、現在の経済状況や年齢に縛られない正しいお金の知識と増やし方をお伝えしています。

今回開催するセミナーは、お金に一切の不安もなく自由な生活を手に入れた人たちの実例や『お金の知識』をお伝えすることで、受講後すぐに行動してもらうことが目的です。

人数限定の開催となっているため、早めのお申込みをおすすめしています。開催日程や詳細については、下記『セミナー&講座説明会』ボタンのリンク先で確認をしていただけます。

セミナーの前身となる勉強会には、すでに800人以上の方に参加していただいており、インタビュー動画も公開しています。どうぞ、ご視聴ください。

| この記事を監修したライフプランアドバイザー | |

|

■佐藤 伸次 ■合同社長のミカタ代表社員 ■健康ファーム代表 ■1966年長野県飯田市生まれ ■ライフプランアカデミー・未来のミカタ講師 |

| 世界金融の現状を学び、家計の見直し・資産運用などの経済知識を元に、複数収入の構築プロデュースを手掛けている。リタイアメント層サービス・デジタル資産業種・海外保険情報提供など、日々提案できる経済関連情報の枠を拡げている。全国で金融リテラシ―について経済とお金の勉強会を行う傍ら、人生初となる学生のキャリア教育本を出版。 | |